ANTES DE COMPRAR

COMO PREPARARSE PARA COMPRAR UNA PROPIEDAD

Sea que buscas una propiedad para Invertir o para vivirla hay varias preguntas que debes hacerte antes de iniciar la aventura. ¿Qué capital o con que dinero debes contar?, ¿Requieres financiamiento, que opciones tienes disponible y para cuales calificas? Y por supuesto determinar claramente las características de la propiedad que buscas.

Si estas comprando para Inversión lo primero es identificar si es una compra para producir un rápido retorno o si estás buscando flujo de efectivo; luego verifica la rentabilidad de la inversión y por último garantizarte una “salida” al negocio; con esto quiero decir que la propiedad que compres debe de ser fácil de vender, que el mercado para ese tipo de propiedad sea estable en el tiempo y que no limite el tipo de personas que puedan adquirirla. Un ejemplo de esto son las Propiedades que ofrecen limitantes en la edad de los compradores y que en adición prohíben alquilar por los 2 primeros años de compra, a mi entender son demasiadas limitantes, si te vieses en la necesidad de vender, sería difícil lograrlo.

Ahora si esta buscando una propiedad para ocuparla entonces el análisis inicial tiene que ver con tus necesidades actuales y futuras. ¿Qué características debe tener la propiedad?, ¿es una inversión temporal o a largo plazo? Y por supuesto también mi consejo es que siempre analices que sea una buena inversión.

Una manera rápida de determinar si una propiedad es una buena inversión es verificar su rentabilidad, en caso de que tuvieses que alquilarla, que el monto de rentarla cubra los gastos asociados a la propiedad, hipoteca, impuestos y gastos de condominio; y que adicionalmente ofrezca una salida, es decir que sea una propiedad apetecible en el mercado para su venta o al menos fácil de rentar.

Otro analices que debes hacer es el tiempo que estimas vivir la propiedad, si sabes que es por un corto período entonces verifica si rentar es una mejor opción, tu asesor inmobiliario puede ayudarte a hacer este análisis.

Hechas estas preguntas, entonces veamos como prepararse para buscar la propiedad ideal

CARACTERISTICAS DE LA PROPIEDAD

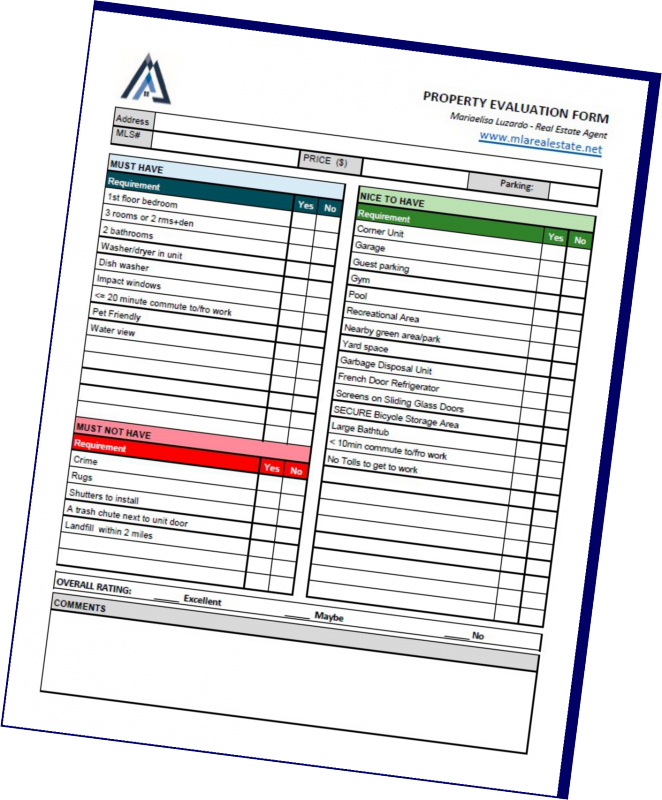

Antes de iniciar la búsqueda deberías hacer una lista de las características que debe tener la propiedad ideal, localización, número de habitaciones, baños, accesibilidad, parqueos, garaje, piscina, etc.; y clasificarlas según:

- INDISPENSABLES

- BUENAS

- NEGATIVAS

Luego prepara una tabla que te permita evaluar cada propiedad cuando la visites. Aquí te dejo una versión para que te guíes; recuerda que cada análisis es particular, tus necesidades no son las mismas que las de tu vecino.

CAPACIDAD FINANCIERA

La segunda parte que debemos analizar es la financiera, aquí entran preguntas como

- ¿Con cuánto dinero cuentas para la compra?, será una compra financiada o de contado (Cash).

- ¿Con qué cuota mensual te sentirías cómodo?

- ¿Cuándo quieres mudarte? ¿Es una compra inmediata o dentro de unos meses?

Estas son las primeras preguntas que te hará tu Agente Inmobiliario y es bueno que las analices antes de la entrevista, esto es lo que se llama PRE-CALIFICAR a un comprador y permite delinear un plan de acción.

Si vas a requerir un préstamo, podemos establecer algunos patrones que permitirán identificar si la compra es viable, es decir, si el costo de una propiedad que cumple con tus requerimientos se adapta a tu disponibilidad financiera.

- INICIAL (DONWPAYMENT): Dependiendo del tipo de préstamos para el que califiques vas a necesitaral menos un 5% del valor de la propiedad para cubrir la inicial del préstamos bancario y los gastos de cierre, salvo "VA LOANS" que el monto será menor.

- CUOTA MENSUAL: Esto tambien dependerá del tipo de préstamos para el que califiques, pero una buena aproximación es TUS INGRESOS MENSUALES DEBEN SER AL MENOS 2 VECES LA SUMA DE LA CUOTA DEL PRÉSTAMOS (Loan) MÁS LAS OTRAS DEUDAS QUE ESTES AMORTIZANDO

Ingresos Mensuales > 2x (cuota préstamo + gastos de asociación + Escrow deTaxes + Deudas)

Si consideras estos montos viables entonces lo próximo es conversar con un Prestamista (Lender), bien sea una entidad financiera, banco o un Corredor Hipotecario (Mortgage Broker). Trabajar con un Mortgage Broker, aunque es un poco más costosos que aplicar directo en un banco, presentan un conjunto de ventajas que probablemente a largo plazo terminen siendo más beneficiosas; por ejemplo, al no trabajar con un banco específico tienen más opciones y programas que ofrecerte, adicionalmente te van a asesorar y acompañar en todo el proceso para asegurarte el mejor negocio posible.

LA CALIFICACION

El Prestamista coordinará una entrevista, donde te solicitará información adicional a fin de determinar que tipo de préstamo se adapta a tu perfil financiero. Es super importante que confíes en la persona que está calificándote y le dejes saber cualquier situación o información que creas relevante, esto evitará retrasos o sorpresas de último momento que puedan conllevar a la pérdida de una negociación.

A parte de las preguntas iniciales de Precalificación ahora se ahondará en estos detalles:

- Procedencia de fondos: de donde vendrán el dinero para cubrir la inicial, si ya cuentas con él o será un regalo de algún familiar.

- Trabajo o fuente de ingresos: ¿Cuánto tiempo tienes trabajando?, ¿cuántas declaraciones de impuestos?, por lo general se exigen al menos 2 años de historial laboral y fiscal. También preguntarán si tu fuente de ingresos es por estar empleado (W2), si eres trabajador independiente (1099) o si tienes tu propio negocio.

- Familia y Dependientes: ¿Cómo es tu estructura familiar, recibes o pagas pensión infantil (alimony)?, tus hijos dependientes ya son mayores y trabajan? Todas estas cuestiones afectan el cálculo de tus ingresos y gastos.

- Deudas y Gastos actuales, incluídas posibles nuevas compras de vehículos o gastos extraordinarios pendientes, tales como viajes o gastos médicos.

- Credit Score: Las instituciones financieras requieren cierto puntaje de Credit Score para aplicar a ciertos programas financieros y esto determinará la tasa de interés y el monto a financiar que te ofrecerán. Mucha gente piensa que dejar que le corran el crédito para determinar su calificación a un crédito conllevará a una disminución importante de su puntaje, la verdad es que, si se afecta, pero solo en 3 o 4 puntos, es lo que se considera un “Soft Inquiry” y salvo que realices la aplicación en múltiples prestamista no debería representar un problema. Por el contrario si no permites que corran tu crédito NO serás calificado y por ende será imposible determinar tu verdadera capacidad de endeudamiento.

Cuando trabajas con un Mortgage Broker, tendrás la ventaja que, de existir detalles que afecten tu puntaje crediticio, este te podrá ayudar a establecer un plan para mejorarlo, a veces un pequeño ajuste de 10 puntos, que pueden lograrlo en 1 semana, significa ½ punto en la tasa de interés; y si existien un problema más graves en tu historial crediticio, trabajando con ellos, muy probablemente en un lapso de máximo 6 meses hayan logrado ajustarlo a niveles aceptables.

POR ÚLTIMO, TOMA EN CUANTA QUE UNA CALIFICACIÓN NO SE VENCE MIENTRAS MANTENGAS TUS NIVELES DE INGRESOS, Y QUE UN REPORTE CREDITICIO TIENE UN VALIDEZ DE HASTA 4 MESES, así que no hará falta correrlo repetidamente.

LISTO ESTAS CALIFICADO y con tus necesidades habitacionales claramente definidas, ASI QUE MANOS A LA OBRA Y UBIQUEMOS LA CASA DE TUS SUEÑOS …